- 爱尔康公司的独立资本的价值大大超过诺华公司的提案

- 诺华公司在对爱尔康公司股票的财务分析上存在根本性的不足之处

- 诺华公司的提案具有强制性色彩,违反了一贯的公平、公正待遇原则

- 委员会将保护爱尔康公司公司章程和瑞士法律赋予小股东的权益

- 委员会将采取一切可以采取的合理行动保护小股东的利益,并防止独立董事遭单方面罢免

- 委员会将召开股东电话会议

瑞士HUENENBERG--(美国商业资讯)--爱尔康公司(Alcon, Inc.,纽约证券交所股票代码:ACL)的独立董事委员会(以下简称"委员会")今天宣布,就诺华公司(Novartis AG,以下简称"诺华")1月4日按照瑞士法律的强制性规定、兼并爱尔康公司之后提出的收购爱尔康公司少数公开交易股提议作出正式回应。在写给诺华董事长兼首席执行官Daniel Vasella博士及一位爱尔康公司董事会成员的信函中,委员会声明:基于所聘的独立财务顾问的意见及其他原因,委员会认为诺华公司提出的价格及其他条款是明显偏低的,其对爱尔康公司的财务评估存在根本性的不足,因而基于这一评估的单方面提议也存在不足。

委员会还宣布,诺华采取的高压手段是无礼的,表现出对爱尔康小股东极度的不尊重,其中包括许多60多年来为公司创造了价值的爱尔康员工。诺华的提案将不公平、不公正地把公司价值分配给爱尔康最大的两个股东,这一点既损害了爱尔康的声誉又无法对爱尔康的所有股东保持公正性。这些股东中的许多人是2002年公司上市以来就入股的长期投资者。委员会指出,爱尔康公司的员工是最主要的小股东群体之一。

在此之前,爱尔康公司及其资深管理团队已向诺华方面提供了有关爱尔康过去和预期的财务业绩、成长前景、以及合并后产生的优势、机会等信息。委员会是在仔细审核了诺华公司提案中开出的条款和财务条件、并审核了诺华对以上以上信息所作的分析后做出以上认定的。委员会是与其独立财务和法务顾问格林希尔公司(Greenhill & Co.)和苏利文•克伦威尔律师事务所(Sullivan & Cromwell LLP),以及苏黎世的裴斯泰洛奇(Pestalozzi)合作,共同完成这次审核的。

诺华提案希望通过一次强制性的兼并交易,以2.8股诺华公司股票兑换1股爱尔康公司股票完成收购。以截至2010年1月19日的价格计算,由于诺华股价的下跌,诺华相当于以每股151.43美元的价格收购少数股东股票,大大低于其收购多数股权所要支付的180美元每股的现金价格。

委员会的主席Thomas G. Plaskett说:"委员会确信,爱尔康公司以往的记录和管理层预测的未来业绩都足以证明诺华公司需要开出一个比当前提议高得多的价格来进行收购。更重要的是,小股东的权利必须得到尊重。"

Plaskett还说:"我们认为并且担心目前的情况正在扰乱爱尔康公司极其重要的员工资产基础,很多员工都是公司的股东,我们感谢他们不断的努力和付出,我们将在董事会层面解决这些问题。"

委员会认为诺华所使用的财务方法有意忽视了爱尔康公司良好的股票交易记录和运营业绩,其中包括爱尔康公司的股票相比同类公司有着更高的历史定价这一事实。公司有着良好的基本面和行业领先地位,自2002年首次公开发行股票至今的29次季度收入业绩中有26次高于预期,因此一直以来市场认可并给予公司股票更高的溢价。

委员会还认为,此次交易中诺华向公众持股人承诺的价格大大低于其向雀巢公司支付的多数股票价格,这一点在最近的类似交易中前所未有。

对于诺华公司公开暗示其有能力强迫爱尔康的小股东接受其提出的条款,委员会再次表示失望。事实上,委员会认为瑞士法律和爱尔康公司的企业章程中都提到,为了特别保护少数股东的权益,要求在少数股东受到大股东收购提案后,组成独立委员会予以审批。在这一点上,法律和章程已对少数股东的权益做出明确的保护。委员会认为这些权益已经得到了爱尔康公司全体董事会成员的肯定和支持。在2008年12月诺华公司首次向雀巢公司收购爱尔康25%股份之后,爱尔康的董事会同意成立一个由独立董事组成的常设委员会,该委员会的明确职责就是保护小股东的利益。作为爱尔康董事会诺华公司代表的Vasella博士当时是董事会成员之一,也同意成立这个委员会。

Plaskett还说:"在瑞士和美国,诺华公司欺凌爱尔康公司小股东的意图严重违背了合理化公司管理的主张及众所周知的公平与公正的原则。委员会将评估当前态势,采取一切可以采取的合理行动,保证爱尔康公司的小股东利益不受诺华公司践踏。"

委员会还认为,瑞士法律和爱尔康公司的章程要求董事在产生利益抵触的问题上自行放弃决定权,这也就意味着由诺华公司任命的非独立董事将不得参与任何爱尔康公司董事会是否批准诺华兼并提案的决定。同样,有利益抵触的董事无权投票决定委员会成员的更换,也无权采取其他任何行动以架空真正独立的委员会关于是否接受此兼并提案的决定权。

委员会已经在其网站(www.transactioninfo.com/alcon)上公布了更多相关信息,其中包括对常见问题的回答、财务分析摘要,《瑞士责任法典》、《瑞士兼并法案》、以及爱尔康公司章程的链接。

投资人电话会议网上转播

委员会将在美东时间1月20日星期三上午8:30召开电话会议和网上转播。可以通过+1 866 831 6272(国内)和+1 617 213 8859(国际)参与电话会议。与会通行码为63612961。网上播放可访问爱尔康公司网站(www.alcon.com),点击投资人关系栏目获取。

电话会议的回放将持续一周,可拨打+1 888 286 8010(国内)和+1 617 801 6888(国际)收听,回放通行码为52559963。

以下是已经寄给Vasella博士的信函:

诺华公司

Lichtstrasse 35

4056 巴塞尔

瑞士

致: 董事长兼首席执行官Daniel Vasella博士

2010年1月20日

Vasella博士,

我谨代表爱尔康公司(以下简称"爱尔康")董事会独立董事委员会(以下简称"委员会")致信,就诺华公司(以下简称"诺华")1月4日在强制性的收购中,欲以2.8股诺华股兑换1股爱尔康股的价格(目前相当于以每股151.43美元的价格收购1股爱尔康,而此前诺华同意以每股180美元的价格收购雀巢所持有的爱尔康股份)收购爱尔康小股东股票这一提案(以下简称"诺华兼并提案")作出答复。

对诺华兼并提案的答复

在与独立的财务及法律顾问公司仔细讨论后,委员会认定诺华兼并提案存在严重不足,提案所依据的财务分析存在根本性的缺陷,该议案不符合爱尔康及其小股东的最佳利益。因此,委员会决定拒绝接受诺华兼并提案,并将在以下的内容及随信附上的《财务分析摘要》中作出更加详细的解释。

- 基于独立财务顾问格里希尔公司(Greenhill & Co.)的意见,委员会认为,根据独立核算得出的爱尔康的基本价值远高于诺华公司的报价。

- 委员会认为爱尔康的"自然股价"明显超出诺华所声称的137美元,诺华所用的财务分析方法是有根本性缺陷的。

- 如随信附上的财务分析摘要所述,诺华所用的"方法一"采用了不同时间段不具可比性的市盈率数据。如果将这一误导性的方法加以纠正,爱尔康的一系列"自然股价"将会接近2009年12月31日为止爱尔康股票的收盘价164.35美元。

- 诺华所用的"方法二"声称爱尔康股票的交易情况应该与一些较为宽泛的医药股指数相一致,却忽略了爱尔康自2002年上市以来始终强于诺华所提到的12个指数的表现这一事实。(包括2008年4月以前和以后)

- 诺华所用的"方法三"有选择性地选取了一些股票分析界的评论,用以支持其观点,其中刻意强调了3名分析师(共有12名分析师对爱尔康做出了分析)的观点,这3名分析师恰好提到爱尔康的"自然股价"接近137美元。尽管并非所有对爱尔康股票的做出评估的分析师都对爱尔康的"自然股价"作出过评论,但在8名预测过诺华报价的分析师中有7人(其中包括3名前面提到的分析师)都认为诺华的报价应该在181美元以上。

- 根据爱尔康管理层提供的信息,委员会认为诺华过于保守地描述了此次交易带来的兼并后优势,没有将客观存在的巨大的合并后收入优势加以量化。此外,诺华过分强调其在没有进行完全兼并的情况下实现成本增效的能力,并且没有将任何增效价值分配给小股东。

- 委员会不认可诺华所谓的"获得高于自然股价12%的价格是小股东在同类交易中的惯例"的说法。

- 回顾过去十年中近250件强制性收购案(规模在1亿美元或以上),最终支付给小股东的溢价分别平均高出收购公布前一周和前一个月股价27% 和30%,中值分别为18%和21%。

- 2005年诺华在收购Eon Labs公司时,收购小股东的价格高出自然股价25%,比支付给大股东的价格高出9%。

- 除了低估爱尔康少数股的价格外,委员会还指出诺华提案具有的强制性色彩。

- 由于在交易中使用股票作为支付工具带来的不确定性(与现金交易相比),委员会认为诺华以股票兑换股票的提议劣于其向雀巢公司提出的条款。

综上所述,委员会同其独立财务顾问在经过了审慎的考虑后,认为诺华严重低估了爱尔康的"自然股价",合理的溢价应远高于诺华提出的12%。

爱尔康员工的地位及此次事件对他们的影响

爱尔康的员工是公司最大的资产,没有他们的努力和聪明才智,公司无法成为您在2008年4月诺华首次收购爱尔康股分及在诺华行使买方期权、以180美元现金收购雀巢手中剩余爱尔康股分时所称道的成功企业。这些员工对爱尔康无比忠诚,还注入了大量的投资。他们通过各种员工持股计划共持有上百万股爱尔康股票,是爱尔康公司最大的少数股东之一。这些员工明白,诺华公司的提案极不公正地将员工创造的价值逐渐分配给爱尔康最大的两家股东,损害了所有少数股东的利益。

独立董事委员会的地位

爱尔康公司董事会在2008年12月批准了独立委员会的成立和章程,作为公司董事会成员,您应该清楚委员会的明确职责就是作为一个与此次牵涉到爱尔康主要股东(包括诺华)的关联交易无利益瓜葛的组织,在此类关联交易中保护爱尔康公司及少数股东的利益。

我们过去数周的审核及分析验证了委员会在1月4日新闻发布会上的观点,即诺华公司的提案意在绕开瑞士法律和爱尔康组织条例对少数股东的保护。在与法律顾问共同进一步审核后,委员会决议:诺华公司无法在没有得到一个独立的董事委员会同意的情况下,单方面地把诺华兼并提案的条款强加于少数股东。根据《公司条例,第七条》及包括《瑞士责任法典》第717条在内的瑞士相关法律,任何利益相关的董事,包括由诺华任命的非独立董事,必须放弃与诺华兼并提案相关事物的投票权。这一根本性的保护措施是为了保护少数股东的利益不受控股股东可能采取的高压手段的侵犯。委员会对于诺华公司欲蔑视此种保护的无耻行为感到失望。

您和诺华的管理层似乎曾公开暗示,一旦诺华完成对雀巢持有的剩余爱尔康股票的收购,如我们不认同诺华在兼并少数股东提案中对公正原则的诠释,诺华将替换独立委员会成员。我们当然认为这种方法行不通,任何此类意图(包括撤换委员会成员、更换委员会组成、或通过其他手段更改组织条例对少数股东的保护)都将违背上述利益相关性的原则,因此任何利益相关的董事将无法对此类决议进行投票。

请您理解,委员会今天做出的回应只是我们可能采取的行动中的第一步,我们将根据瑞士法律和爱尔康公司组织条例坚决捍卫爱尔康公司及少数股东的利益。

为了回答众多股东的提问和反馈,委员会已经准备了对常见问题的回答,其中详细列举了诺华欲单方面把诺华兼并提案条款强加于少数股东所面临的法律障碍,即便当整个事态变成了,引用您的话说 "另外一个游戏",这些法律屏障仍然无法逾越。

结论

相信您也一定能够理解,委员会已经决定把对于诺华兼并议案的相关看法告知所有少数股东,因此将此信及其他材料公之于众。我们认为能快速、公正地解决此事对符合所有人的利益。

谨此,

Thomas G. Plaskett

财务分析摘要

- 委员会认为,基于独立财务顾问公司格林希尔公司的意见,根据独立核算得出的爱尔康公司基本股价的远远超过诺华的开价。

- 对爱尔康公司管理层的战略计划进行现金流贴现分析后得出的独立价值比诺华的分析高得多(也即不把协同效益和兼并溢价考虑在内)

- 委员会对爱尔康公司管理层执行其战略计划的能力充满信心。

- 爱尔康一直被市场视为一个独一无二的投资机会,自2002年上市以来其股票溢价就一直高于同类公司。

- 爱尔康在各个业务方向上拥有明显的市场领导地位(手术、制药和消费者产品),并在眼科产品方面形成了最大的全球销售及营销网络。

- 爱尔康是唯一一个专注于眼科的大型公开上市公司。

- 得益于白内障手术较好的成本效益和收入上升,爱尔康的眼部护理产品业务在新兴市场有着良好的成长机遇。而且由于其业务地域和渠道的多样性,该业务将会较少受到美国市场报销压力的负面影响。

- 爱尔康自上市以来,29次季度收入业绩中有26次高于分析师预测

- 爱尔康股票在诺华宣布收购前一天交易日收于164.35美元每股。

- 根据2010年1月19日的诺华股价,诺华的报价较其为了得到控股权将向雀巢支付的每股180美元现金低了16%。

- 委员会认为爱尔康的"自然股价"应远远高于诺华的分析

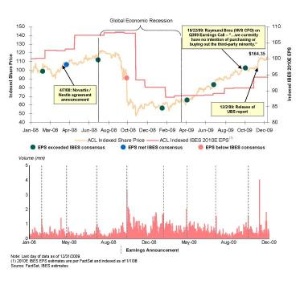

- 爱尔康股价在2009年稳步上涨;尽管诺华声称这是由于市场对爱尔康股的投机所致,但其上涨趋势与每一财季超过预期的盈利业绩相吻合,并且其盈利预期也越来越被分析师们看好。(见附文)

- 除了12月的某一天一名股票分析师写了一篇关于可能出现强制性收购的报道后出现放量外,爱尔康股票的交易量没有出现可能暗示投机行为的明显上升。

- 此篇报道发表之前,诺华首席财务官Raymund Breu曾在2009年10月22日暗示不存在强制性收购少数股票的计划。

- 委员会认为,诺华用以得出爱尔康股票的自然价格为137美元的结论所采用的分析方法存在根本性的缺陷。

- 诺华公司的"方法一"声称爱尔康公司自2008年4月以后的市盈率应该小于等于该日期之前(在诺华/雀巢收购案宣布以前)的市盈率。

- 然而,诺华计算出到2008年4月为止的2010年预测市盈率(也即三年期预测倍数),并将这一倍数应用到今年的2010年的预测市盈率(也即一年期预测倍数),无视自2008年4月距今相隔两年、以及对高成长性公司来说三年期预测倍数一般比一年期预测倍数低的事实。

- 举例来说,在诺华一案中,爱尔康到2008年4月为止的各年预测市盈率倍数如下:(注意,由于逐年增长的盈利预期,预测市盈率倍数逐年下降2到3倍。)1

- 2008E (1年期预测倍数) - 22.7x

- 2009E (2年期预测倍数) - 19.8x

- 2010E (3年期预测倍数) - 17.7x

- 2011E (4年期预测倍数) - 15.8x

- 诺华应该使用相同年期的预测倍数(比如说,将2008年一年期预测市盈率应用到爱尔康2010年一年期预测市盈率)

- 如果依此纠正诺华的分析结果,将会得出一系列接近爱尔康2009年12月31日收盘价164.35美元的自然股价。

- 我们不认为爱尔康从2008年4月以后市盈率同其他医药公司一样下降的说法。(理由已在以上第一个大点中列举)

- 诺华所用的"方法二"声称爱尔康股票的交易情况应该与一些较为宽泛的医药股指数相一致,忽略了爱尔康自2002年上市以来始终强于诺华所提到的12个指数的表现这一事实。

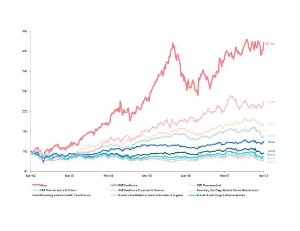

请见表1 -爱尔康股的历史表现与主要指数间的对比2

爱尔康自上市到2008年4月4日表现强于主要医药股指数1截止到2008年4月4日的三个月,爱尔康的成交量加权平均价为143.18亿美元的。本文中的倍数是基于此计算而得。

2只包括诺华公司在一份名为《爱尔康自然股价评估概要》的分析文章所引用的指数。这些指数自从爱尔康首次公开发行股票即已存在。

- 自爱尔康上市(或者是该股指的发行--若按更近一些时候而言)到2008年4月4日,爱尔康股价的复合年涨幅平均都超过指数20个百分点。

- 基于在上述第一点中提到的原因,市场持续凭借溢价估值表达对爱尔康的认可。

- 诺华的"方法3"有选择性地选取了一些股票分析界的评论,用以支持其观点,其中刻意强调了3名分析师(共有12名分析师对爱尔康做出了分析)的观点,这3名分析师恰好提到爱尔康的"自然股价"接近137美元。但同时诺华也忽视了这些分析师所认为的付给小股东的合适的价格。

诺华所引用的分析师

收购参考价

增效估价

BMO 资本市场

- "至少181美元"

- $300 - $400mm

瑞士联合银行集团

- "高达236美元"

- $686mm

摩根大通

- 目标价181美元

- 未提及

- 此外,在8名预测过诺华报价的分析师中有7人(其中包括3名前面提到的分析师)都认为诺华的报价应该在181美元以上。

- 诺华公司的"方法一"声称爱尔康公司自2008年4月以后的市盈率应该小于等于该日期之前(在诺华/雀巢收购案宣布以前)的市盈率。

- 根据爱尔康管理层提供的信息,委员会认为诺华过于保守地描述了此次交易带来的兼并后优势,没有将客观存在的巨大的合并后收入优势加以量化。此外,诺华过分强调其在没有进行完全兼并的情况下实现成本增效的能力,并且没有将任何增效价值分配给小股东。

- 除了诺华开出的3亿美元的增价,委员会认为还应有更大的增效额度,但都没反映在诺华的提议中。

- 委员会不认为,诺华能够在没有完全拥有爱尔康的情况下,实现三分之二的潜在增效额度:

- 联合营销计划和其他协议需要达成内部协定,需要获得委员会批准;并且

- 诺华无法对销售队伍或者后勤部门的职能进行完全的合理规划。

- 委员会不认可诺华所谓的"获得高于自然股价12%的价格是小股东在同类交易中的惯例"的说法。

- 回顾过去十年中的247件强制性收购案--总案值超过1亿美元,最终支付给小股东的溢价分别平均高出收购公布前一周和前一个月股价27% 和30%,中值分别为18%和21%。

- 2005年诺华在收购Eon Labs公司时,收购小股东的价格高出自然股价25%,比支付给大股东的价格高出9%。

- 除了低估爱尔康小股东的股票价格外,委员会还指出诺华报价也低于提供给当前爱尔康大股东的的价格。

- 诺华提供给小股东们将是股票对价,而提供给雀巢却是现金。

- 股票对价交易时按照固定的交易比例进行的,但也造成了小股东最终所能获得的价值的不确定性。

- 尽管进行了股票对价交易,诺华的收购方案仍然可能被美国政府课以所得税。

兼并:自然股价的分析

推动爱尔康股价的基本动因

- 没有证据表明,在诺华公布收购案以前,竞争使得爱尔康获得了大量的投机性溢价。

- 2009年,在爱尔康的公报中,该公司盈利势头强劲,并进行了几宗战略性的交易,其股价也一直在稳步上涨。

- 此外,自2008年年初以来,爱尔康股价的涨幅及其销售收入的变化息息相关,这表明研究分析师所估计的预期收益(连同爱尔康的结果),似乎在两个方向上也推动了股价的上涨。

参看表2-爱尔康历史股价、市盈率和交易量分析;爱尔康的股价和交易量主要由良好的盈利公告推动

关于爱尔康

世界领先的眼科护理企业爱尔康公司2008年的销售额约达63亿美元。爱尔康致力于眼科产业已有65年历史,公司全面研发、生产、营销眼部医药品、眼科手术设备装置、隐形眼镜相关护理产品和其他治疗疾病、调节不适的眼部护理消费品。公司在全球75个国家和地区设有分公司,产品销售遍及180多个国家和地区。欲了解更多爱尔康公司的信息,请详询公司网站:www.alcon.com。

前瞻性陈述注意事项 本新闻稿可能含有前瞻性陈述,陈述内容符合1995年《美国私人证券诉讼改革法案》规定。前瞻性陈述无一例外地反映了委员会于发稿日所做出、与未来事件相关的观点,并基于多种假设,带有风险与不确定性。鉴于此类不确定性,请避免对该等前瞻性陈述内容的过度依赖。我司不能保证诺华或爱尔康因诺华完成了收购或兼并提案,便能够成就任何特定的未来财务业绩或未来增长率,也不能保证诺华或爱尔康因此能够得到任何潜在的协同效益、战略优势或机遇。此外亦不能保证委员会将取得任何特定结果。就新信息、未来事件、未来情况或其他资料而言,除联邦证券法和美国证券交易委员会颁布的规则所规定的内容外,公司概不承担公开更新或修改任何该等前瞻性陈述的责任。

联系方式:

博然思维集团(Brunswick Group)

Steve Lipin,212-333-3810

或

Jennifer Lowney, 212-333-3810

表1 - 爱尔康股的历史表现与主要指数间的对比;爱尔康股从上市到2008年4月4日的表现强于主要医药股指数。(图表:美国商业资讯)

表2 - 爱尔康历史股价、市盈率和交易量分析;爱尔康的股价和交易量主要由良好的盈利公告推动(图表:美国商业资讯)